Empieza la estación invernal y todos tenemos en la mente los altos precios de la electricidad y energía. Parece que es una situación con la que nos hemos encontrado de repente. Sin embargo, es algo que lleva unos años gestándose.

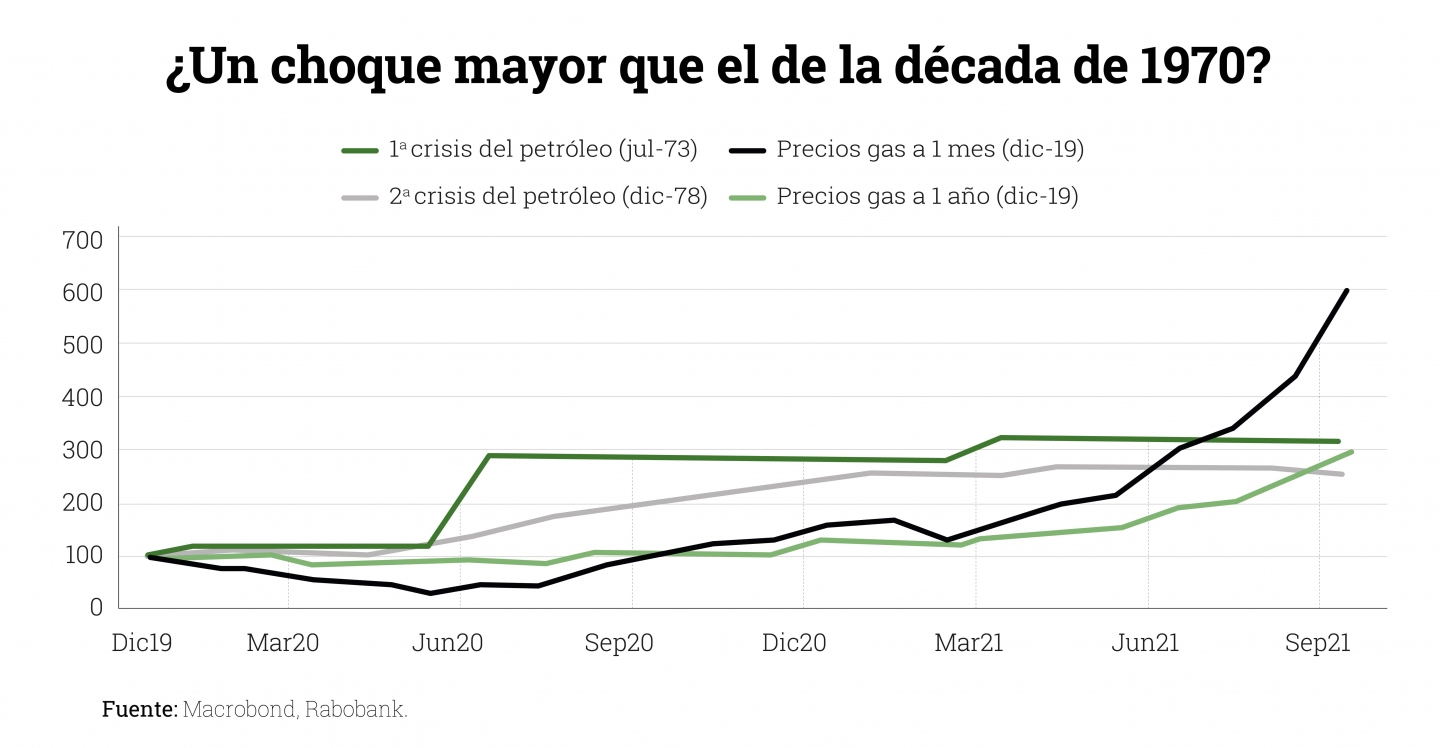

El motivo principal de esta crisis energética es el aumento a nivel global de los precios del gas natural y el resto de las materias primas relacionadas con la energía. Tanto en EE.UU. como en Europa han alcanzado máximos de varios años, hasta el punto de que las comparaciones con la crisis del petróleo de los años 70 no son tan descabelladas como algunos piensan.

Para entender toda esta situación hay que buscar los motivos en causas estructurales y no un simple capricho del mercado. Otros mercados, al margen del energético, como el de los fertilizantes y la producción de etanol, podrían verse afectados por el aumento estructural de los precios del gas, lo que se sumaría a los trastornos de la cadena de suministro a los que se enfrentan las empresas.

Además, si se mantiene -y esto depende obviamente de la meteorología y la geopolítica-, los hogares estadounidenses y, sobre todo, los europeos podrían pasar un invierno muy caro, ya que los niveles de inventarios de gas están en mínimos de varios años.

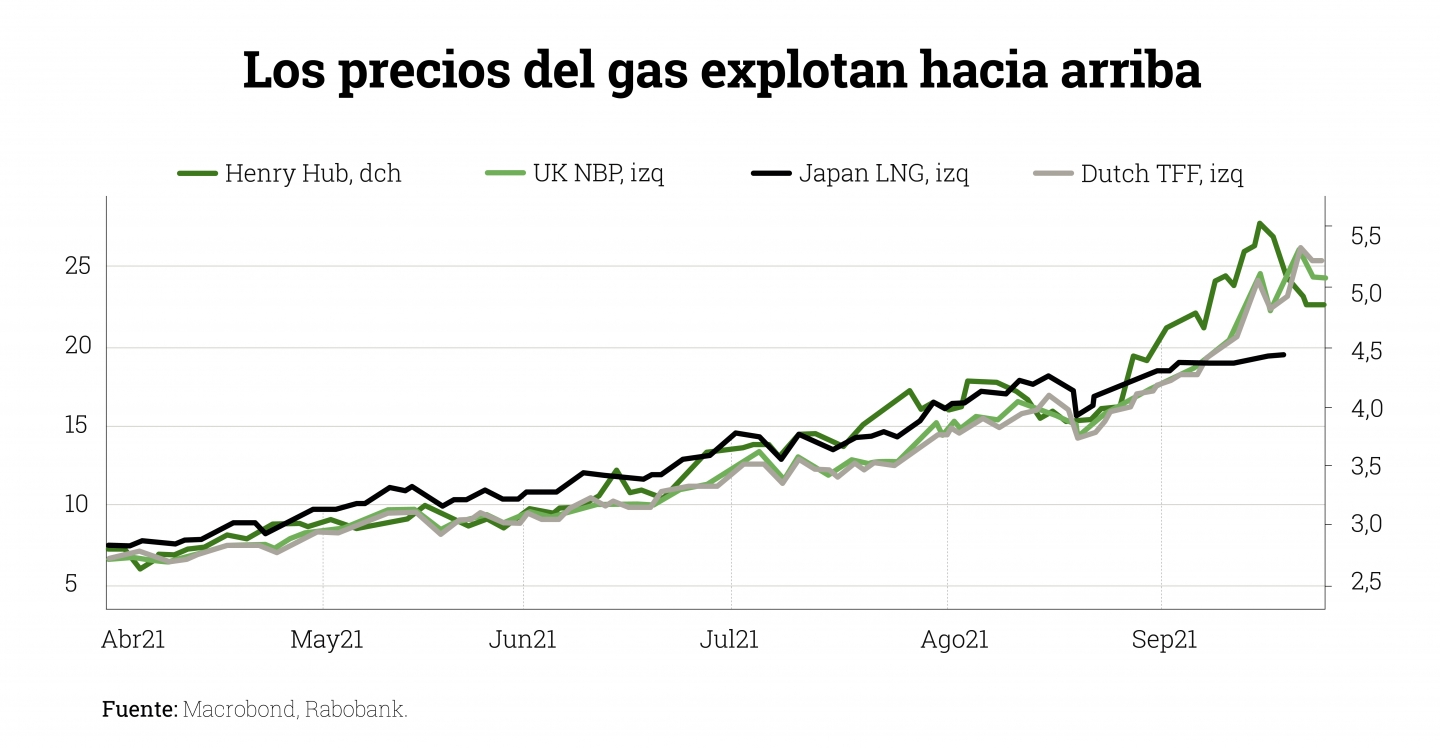

El sector de la energía y, en concreto, los mercados de gas natural son los que han sido testigos de las subidas de precios más explosivas. Los precios del gas natural en Europa y Asia se han vuelto parabólicos, con un aumento de más del 200% en Europa y del 150% en Asia en cuestión de meses. Esto se compara con los aumentos de casi el 100% de los precios de referencia en Estados Unidos. Entonces, ¿qué hay detrás de estos abruptos y asombrosos aumentos de precios?

¿Una «moda pasajera» o algo que se estaba gestando desde hace tiempo?

A grandes rasgos, el reciente movimiento de los precios del gas natural en el mundo se está gestando desde hace mucho tiempo, y es probable que los precios del gas natural estructuralmente más altos hayan llegado para quedarse. El principal motivo es la gran desaceleración de la producción de gas natural en EE.UU., el motor del crecimiento mundial de este tipo de suministros durante la última década gracias a la revolución del fracking. De hecho, prácticamente nadaba en gas natural hasta hace unos años, cuando empezó a aumentar la capacidad de exportación de GNL.

Sin embargo, las cosas han cambiado drásticamente en los últimos meses, y EE.UU. ya no está aumentando los suministros, y la producción sigue estando muy lejos de los máximos anteriores a la pandemia. Al mismo tiempo, la demanda global sigue aumentando, ya que el mundo intenta avanzar hacia un futuro sin emisiones de carbono. En la actualidad, este ambicioso objetivo es sencillamente inviable sin que el gas natural constituya un importante puente para alejarse de los combustibles más sucios, como el carbón y el petróleo. Por ello, los equilibrios de la oferta y la demanda de gas natural a nivel mundial son extremadamente ajustados y los niveles de almacenamiento son críticamente bajos de cara a los meses de invierno época de alta demanda.

Sí se cumplen las peores previsiones las instalaciones de almacenamiento mundiales estarían prácticamente vacías en un escenario de invierno frío. Este sería un escenario catastrófico que el mercado está tratando de resolver por ahora aumentando tanto los precios que la demanda se ve obligada a racionar. Estamos empezando a ver esta dinámica en tiempo real, ya que las instalaciones de fertilizantes y otras industrias se ven obligadas a cerrar en Europa como consecuencia directa de los altos precios del gas natural. Esto debería ayudar a aliviar la demanda, con importantes efectos secundarios, como la amenaza de escasez de alimentos en Reino Unido debido a la falta de fertilizantes, pero hasta ahora no se vislumbra ningún alivio en la oferta.

Las interrupciones de la cadena de suministro que el mundo ha presenciado desde Covid, en sectores como la fabricación de semiconductores, tienen ahora su propio equivalente en la crisis del gas natural. En primer lugar, los proveedores de electricidad se están viendo muy afectados, especialmente si no han cubierto suficientemente sus compras. Esto ya parece ser una realidad en el Reino Unido.

Además, la escasez de gas también pone de manifiesto la dependencia de otros mercados (energéticos) del gas, y de aquellos que dependen en gran medida de la electricidad, lo cual es una lista muy larga.

Ejemplos claros son la producción de etanol, que requiere mucho calentamiento (mediante gas natural) para destilar el alcohol. Y la lista sigue: la producción de aluminio, productos químicos (especializados) como la pintura, productos refinados, plásticos y envasado de alimentos.

Casi toda la economía está implicada de una forma u otra en un efecto en cascada, tal y como hemos visto en otros ámbitos de alteración aparentemente inocua de la cadena de suministro.

Además, para poner en perspectiva la actual subida del precio del gas, es interesante comparar su trayectoria desde finales de 2019 con la evolución del precio del petróleo durante las dos grandes crisis petrolíferas en la figura 2. Según estas medidas, el shock de precios a corto plazo ya supera aquellos infames episodios de los años 70.

Todo esto no hace más que fortalecer ciertas tendencias que estaban ya ocurriendo a nivel mundial. La inflación que cada vez está tomando más fuerza, va a verse fortalecida por este incremento del coste energético. Las cadenas de suministros van a verse más afectadas en diferentes partes, por los aumentos de costes.

Ante esto solo nos queda una protección como ahorradores e inversores, invertir en activos reales que nos puedan proteger de esta inflación venidera. Por todo ello, nuestra exposición a la industria del Oil&Gas se verá beneficiada y nosotros podremos sacar provecho de ello. Por ejemplo, nuestras compañías más expuestas a la producción o exploración porque conseguirán unos niveles de EBITDA y FCF récord, gracias a estos precios de las materias primas. Las compañías más expuestas a las instalaciones e ingenierías están viendo crecer sus libros de pedidos también a niveles muy superiores a los años previos, debido a la necesidad que se ha manifestado de inversión en infraestructura de oil&gas.

Como conclusión, lo mas importante es que nuestra cartera va a poder protegernos de este cambio por ahora coyuntural, que tiene un trasfondo estructural. Nos protegerá de la inflación venidera y podremos preservar nuestro poder adquisitivo a largo plazo.

¿Te ha resultado útil?

- |