El año 2020 sin lugar a duda quedará grabado en la memoria de todos, y en materia de inversión el asunto no podría ser menos. El crash más rápido de la historia del Ibex- 35 arrastró al índice de referencia de la Bolsa española a su peor registro de toda su historia: una caída de un -22% en tan solo un mes.

Y es que, en ninguna de las anteriores crisis sufridas, como la de agosto de 1998 con la conocida crisis del rublo o la de finales de 2008 cuando quebró Lehman Brothers, ningún mes obtuvo peores resultados como el pasado marzo de 2020, tanto para los mercados de valores como para la economía a nivel mundial. Muchos países sufrieron una paralización casi total de su actividad, propiciando un nivel de contracción económica no visto hasta entonces.

Pero no sólo el impacto en los mercados fue fulminante. Las restricciones a la movilidad impuestas durante el confinamiento y el cierre de actividades no esenciales provocaron una caída histórica del consumo de los hogares, así como un incremento extraordinario del ahorro de las familias, que marcó el récord histórico de 22,5% de la renta disponible de los hogares en junio 2020.

Como consecuencia, el volumen administrado en fondos de inversión cayó cerca de 24.000 millones de euros en apenas unas semanas, pasando factura a las gestoras de inversión ante el pánico generalizado que experimentó el inversor minorista, que retiró cerca de 6.000 millones de euros de sus fondos.

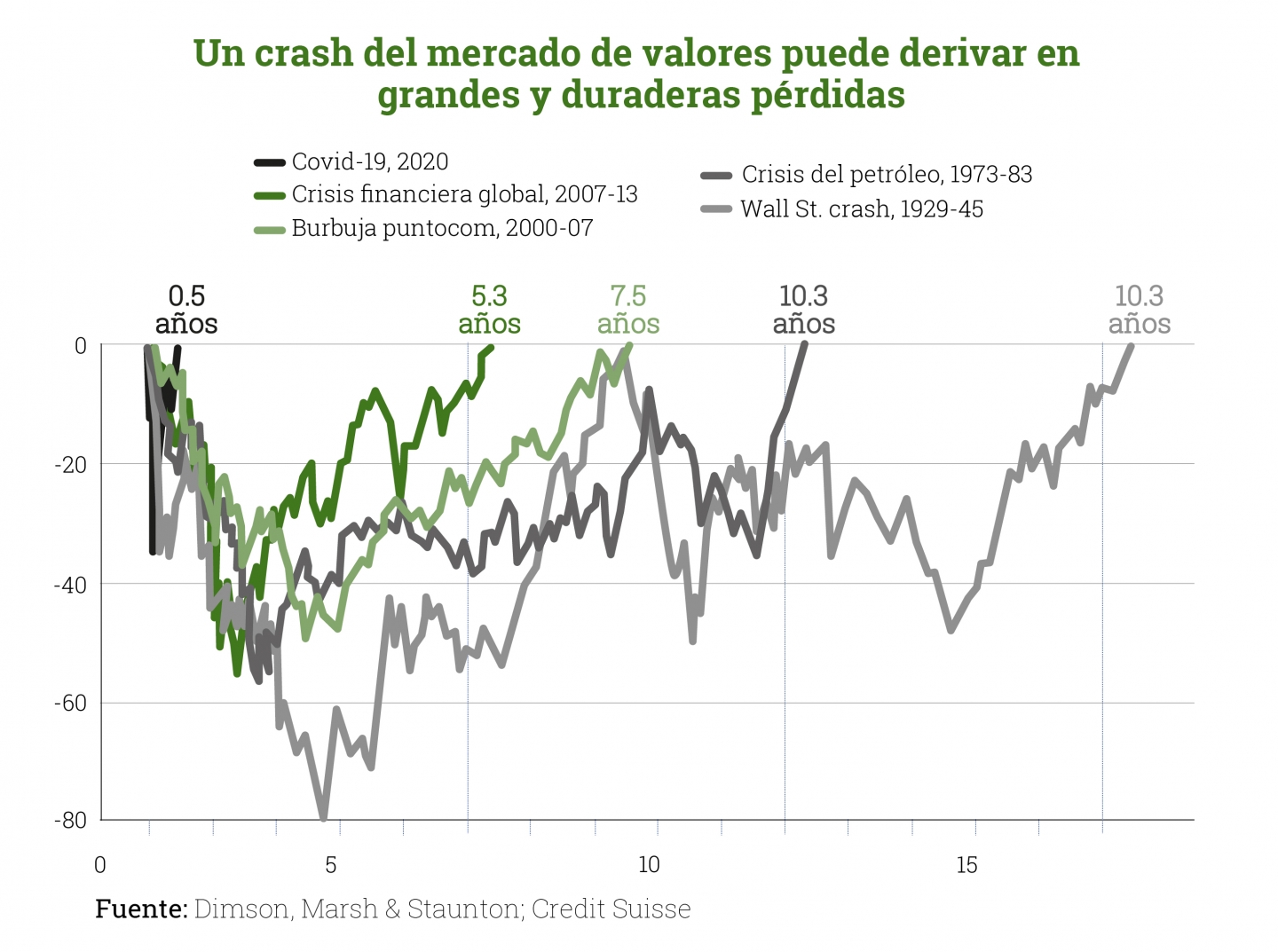

Sin embargo, y pese a lo acontecido durante el 2020 y a diferencia de otras crisis anteriores, el efecto rebote del sector fue extraordinario, sobre todo por el periodo tan corto de tiempo transcurrido desde el inicio de la crisis sanitaria. Así lo demuestra el siguiente gráfico.

Interesante ver cómo la pandemia marcó la evolución de los mercados y condicionó el comportamiento de los ahorradores que, tras vivir un primer trimestre con gran incertidumbre, intensificaron su confianza en la inversión colectiva en los tres siguientes trimestres

Esto principalmente se debió al optimismo generado por el acuerdo sobre el Brexit a finales de año y a las noticias sobre el inicio de la campaña de vacunación, sin olvidar los estímulos monetarios por parte de la Unión Europea y de EE. UU. Todo ello marcó una nueva senda alcista el último mes del 2020 en los mercados financieros, aportando más de la mitad del incremento mensual de patrimonio en los fondos de inversión. De esta forma, el sector consiguió mantener su volumen de patrimonio, cerrando el año en 276.497 millones de euros.

Esta tendencia positiva vemos que está continuando durante 2021, con la confianza de los partícipes en ascenso. Así lo demuestran los últimos datos publicados por Inverco, que, durante los cinco primeros meses de año, muestran como el dinero nuevo captado por los fondos de inversión ya acumulaba 11.580 millones de euros de entradas netas, un aumento del 1,1% con respecto a abril y alcanzando así un nuevo máximo histórico para el sector, que paulatinamente va olvidando el duro golpe propinado por el estallido de la pandemia de la Covid-19, justo cuando se cumple ahora poco más de un año. En definitiva, el patrimonio de los Fondos de Inversión que se comercializan en España asciende a 294.765 millones de euros a cierre de mayo.

Entre los catalizadores que hay detrás de esta buena racha seguimos encontrando el buen momento que viven los mercados bursátiles, con máximos en los principales índices de Norteamérica y Bolsas de algunos países emergentes que intuyen buenas perspectivas, por lo que el flujo de dinero se está dirigiendo con fuerza hacia los fondos, con un comportamiento especialmente favorable en aquellos que invierten en renta variable.

Interés por la gestión activa

Vivimos cierta presión inflacionista a consecuencia del escenario de fuertes estímulos fiscales y monetarios en respuesta a la pandemia, generando mejoras en las perspectivas económicas. En este contexto, es lógico que los inversores nos planteemos qué hacer con nuestro dinero, cómo enfrentarnos a este nuevo escenario con posibles subidas de precios que sí o sí, de producirse, provocarán que las rentas reales, llámense cupones, dividendos, intereses… evolucionen a la baja. Cabe destacar que en España existe más de 1,6 billones de euros invertidos en productos a largo plazo que ni siquiera baten a la inflación. Sin duda es un momento para mantenerse alejado de la inversión en renta fija, da igual que sea pública o privada, y proteger nuestros ahorros invirtiendo en activos reales, como las acciones.

Y los datos así lo demuestran, una vez más. Según las últimas cifras conocidas, los fondos de renta variable nacional han sido los que más han crecido como consecuencia del buen comportamiento del mercado nacional y las suscripciones registradas durante el mes. En términos anuales, registran un crecimiento cercano al 19%, idéntico al experimentado por los fondos de renta variable internacional, los cuales ya suman aproximadamente 7.000 millones de suscripciones netas.

En términos de rentabilidad, la recuperación de los mercados ha permitido que la rentabilidad media interanual de los fondos de inversión se haya situado en mayo en el 10,2%, siendo la categoría de acciones las que mayor rentabilidad interanual ha obtenido, con rendimientos superiores en todos los casos al 30%.

Este comportamiento se justifica no sólo por la ya comentada razón coyuntural, como es la negativa evolución de los tipos de interés que obliga al partícipe a buscar una rentabilidad extra a sus inversiones, sino otra más de carácter estructural, como es el mayor interés por la cultura financiera del ahorrador medio español.

Es en este proceso donde gestoras de fondos de inversión como Cobas AM estamos desempeñando un papel fundamental en la divulgación de la educación financiera a cualquier eslabón de la sociedad, desde el más pequeño ahorrador hasta las más grandes fortunas. Nosotros, en colaboración con Value School, ponemos a disposición una gran variedad de videos, artículos, podcast, lecturas… con el fin de fomentar cada vez más la cultura financiera de los ahorradores.

En definitiva, buenas noticias para un sector que ha sabido demostrar su resiliencia en un año tan difícil para todos y, sobre todo, que afronta con gran optimismo los próximos meses, tanto en términos de entrada de dinero nuevo como de rentabilidades de los productos. De hecho, se espera que el 2021 acabe con 552.000 millones de euros entre fondos de inversión y Sicavs, un 5,1% más que en 2020, siendo una vez más los fondos domésticos e internacionales quienes impulsen esta cifra.

¿Te ha resultado útil?

- |