Es notorio el esfuerzo de muchas gestoras españolas en el ámbito de la educación financiera, destacando especialmente Cobas AM y su audaz iniciativa de Value School. Quizá el germen de este esfuerzo radique en las Conferencias Anuales de Inversores de las cuales también fue pionero Francisco García Paramés en su anterior etapa en Bestinver y que, felizmente, continua ahora. Antes, al inversor que depositaba su confianza en el buen hacer de un gestor activo se le exigía demasiado en todos los aspectos, pero no se le ofrecían, en cambio, las suficientes explicaciones y, sobre todo, recomendaciones prácticas.

Los informes trimestrales, preceptivos por ley, y las Conferencias Anuales de Inversores han tapado en gran medida ese hueco. Cobas AM incluso publica una newsletter de carácter mensual. Tras las importantes caídas bursátiles del último trimestre del ejercicio anterior, especialmente pronunciadas en varios de los fondos de Inversión de esta casa, parece que estos esfuerzos han comenzado a dar sus frutos.

Ahora, en vez de huir con los restos de su patrimonio, el inversor permanece invertido y quien puede, incrementa en estos momentos su posición. Por lo menos aquí. Quiere todo esto decir que la relación fiduciaria, de confianza, entre gestor y partícipe va por buen camino pues si inicialmente confiamos en él para gestionar nuestro dinero y lograr una buena rentabilidad no tendría lógica ni sentido alguno ignorar sus mensajes en estos momentos.

El vínculo gestor-inversor no es ocasional sino continuado y alcanza su máxima expresión no en los períodos de bonanza, sino en los de tempestad. Quien haya leído “Invirtiendo a largo plazo”, del propio FG Paramés, así como otras obras clásicas de reputados inversores como Peter Lynch, habrá llegado a la conclusión de que tan importante o más que decidir qué, cuánto, cuándo, dónde y, en su caso, con quién se invierte, es cómo nos comportamos en relación a nuestras inversiones.

De ahí que, con el margen de error que toda regla general conlleva, cuando se incide desde la gestora en tener una visión a largo plazo de la inversión bursátil, en aportar dinero de manera periódica, en no desinvertir en medio de las turbulencias bursátiles y en invertir más dinero, si es posible, cuando la bolsa baja y los fondos se resienten, al inversor-partícipe le convenga escuchar y actuar en consecuencia.

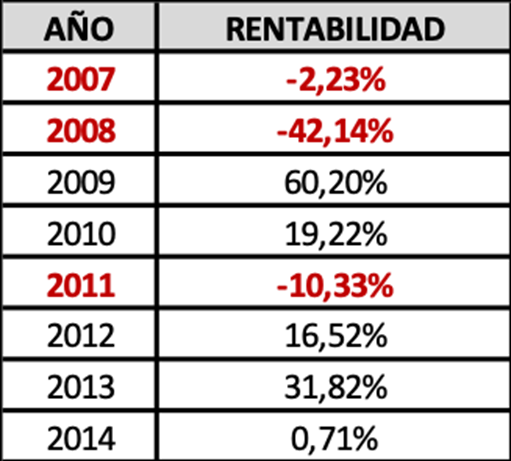

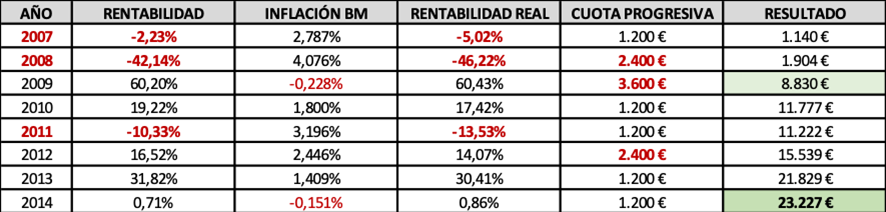

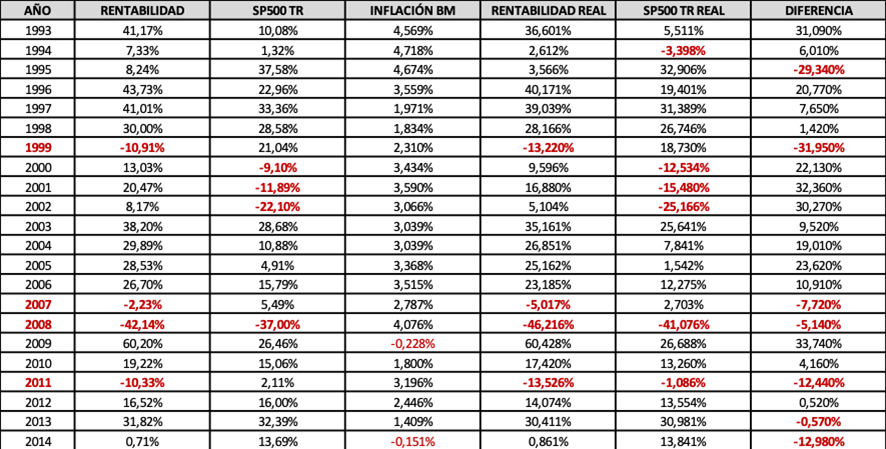

Veámoslo con un ejemplo usando las rentabilidades nominales, libres ya de comisiones y gastos, que FG Paramés obtuvo al mando de Bestinfond durante los 8 convulsos años que median entre 2007-2014:

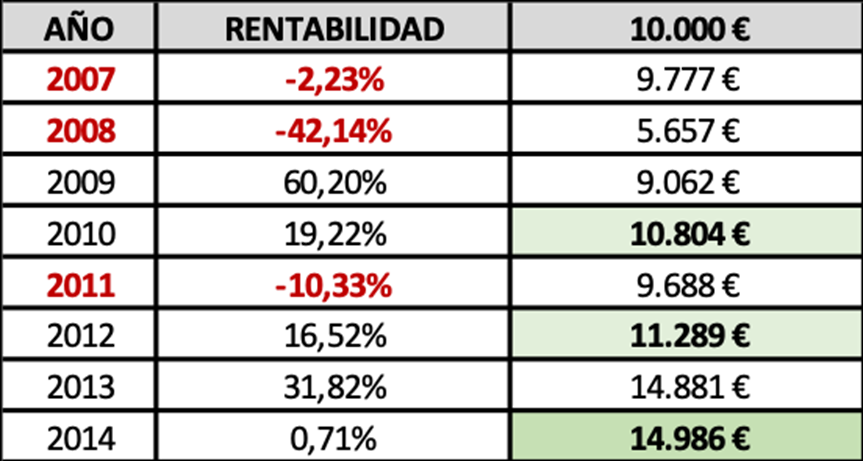

Como podemos observar quien empezó invirtiendo en 2007-2008 por vez primera se llevó una desagradable sorpresa. ¡Le habían dicho que el value investing era otra cosa! Aun así, a pesar de los tres años en rojo, especialmente el 2008, ¿qué tal le hubiera ido a un inversor que hubiese aportado 10.000€ a principios de 2007?

Puede que no tan mal como a primera vista hubiera podido parecer. Al terminar 2010, tan sólo 2 años después de la terrible recesión de 2008, podría recuperar su dinero sin mayores contratiempos. También al terminar 2012. Aunque parezca una perogrullada cuando los gestores recomiendan no desinvertir tras un año bajista no realizan tal afirmación de manera gratuita pues es en las ruinas de los mercados bajistas donde ellos plantan los cimientos de los rebotes que enjuagan pérdidas y ofrecen ganancias. En este primer ejemplo el inversor hubiera obtenido una rentabilidad total del 49.86%, un 5.19% compuesto anual.

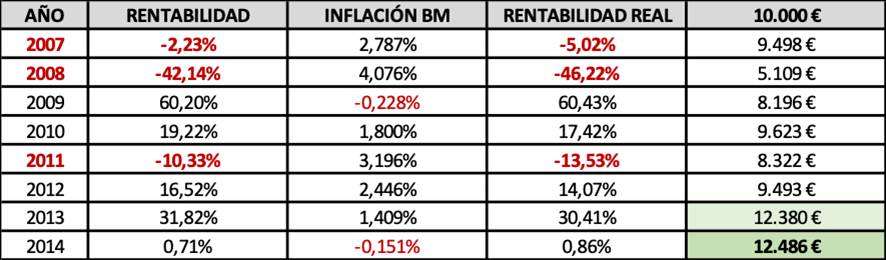

Pero si alguna recomendación se repite constantemente en la labor de divulgación financiera de los gestores, y muy especialmente desde Cobas AM, es la de optar por los activos reales, como las acciones, a fin de proteger nuestro ahorro de la inflación, el peor enemigo del inversor junto con los impuestos. Véanse si no los resultados anteriores en términos reales usando la tasa anual de inflación para España suministrada por el Banco Mundial:

Los 14.986€ anteriores “valen” en realidad 12.486€ y la rentabilidad real acumulada no es de un 49.86% y un 5.19% compuesto anual sino de un 24.86% y un 2.81% respectivamente, recuperando el inversor su dinero en términos reales no en 2010 o 2012 sino en 2013, esto es, 7 largos y agónicos años después de su inversión inicial.

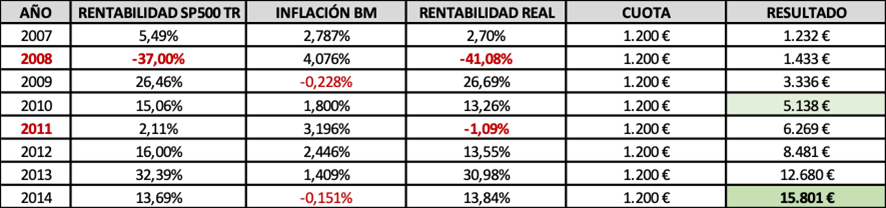

En su momento teorizamos las bondades de las aportaciones periódicas en relación a la gestión pasiva en “La Guerra Financiera Asimétrica”, presentada con éxito en Value School. Pero tal concepto no es privativo ni mucho menos de la gestión indexada. Así, otra de las recomendaciones de los gestores consiste en invertir periódicamente en los fondos de los que se es partícipe.

La inversión se configura de esta manera como una sucesión de actos en el tiempo, como un proceso constante a través del cual se canaliza con éxito (y control) la tendencia a la hiperactividad del inversor. Regulándola de esta manera se evita comprometer todos nuestros recursos en un mal momento y de manera automática se atempera la inversión en los períodos alcistas mientras que se maximiza en los bajistas. Además, casa muy bien este procedimiento con la naturaleza de los ingresos que casi todos recibimos, que es periódica y en forma de sueldos y salarios.

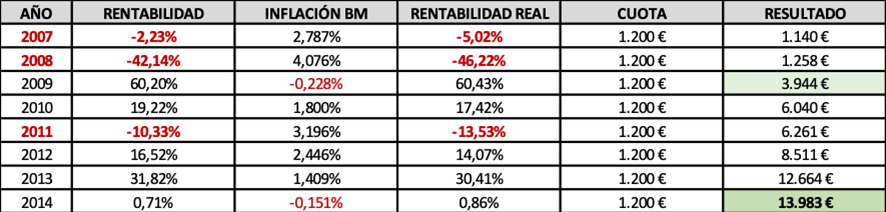

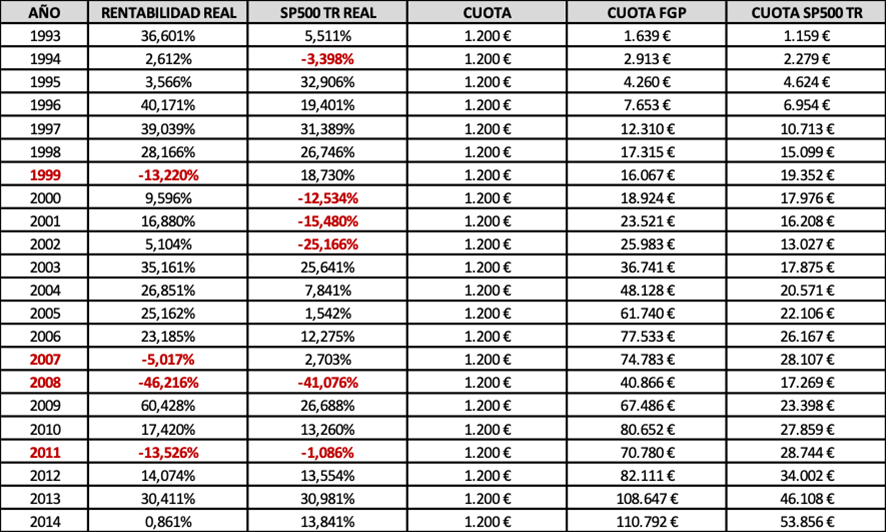

Por ejemplo, si el inversor anterior no dispusiera en 2007 de 10.000€ pero sí pudiera ahorrar 100€ mensuales que invierte de una vez al principio de cada año los resultados serían los siguientes:

Ahora aporta 9.600€ y obtiene un 57.54% de rentabilidad total acumulada que equivale a un 5.85% compuesto anual si contabilizamos todo lo invertido a partir de 2007. En este caso el inversor que quisiera recuperar su dinero lo haría sin problemas nada más terminar 2009 pues habría invertido 3.600€ y tendía 4.122€.

En términos reales la situación también mejora respecto a la aportación única inicial:

Los 15.124€ “valen” en realidad 13.983€, acumulando un 45.66% de rentabilidad total y un 4.81% compuesto anual. Destaca aquí la posibilidad de recuperar también con éxito lo ya invertido en el año 2009.

Significa todo lo anterior que la disciplina de la aportación periódica incrementa la seguridad del capital aportado, recuperable en plazos más breves que en el supuesto de la aportación única inicial. Si la bolsa ofrece tempestades la aportación periódica o promedio del coste monetario proporciona calma y bonanza.

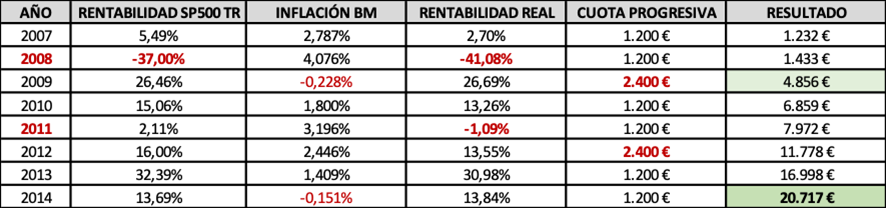

Pero insisten también los gestores en aportar más dinero cuando la bolsa cae pues a menor precio de las acciones mayor rentabilidad futura y menor riesgo. Supongamos entonces que nuestro inversor aporta el doble de lo habitual en 2008, tras las caídas de 2007. Es decir, en vez de 1.200€ invertirá 2.400. Y en 2009, tras otro año de caídas, persistirá contumazmente invirtiendo el triple de lo habitual, 3.600€. A su vez, en 2011, tras las depreciaciones de 2010, invertirá el doble de lo normal, 2.400€. ¿Tendrán razón los gestores? Veámoslo:

En este supuesto, el partícipe aporta 14.400€, de media 150€ mensuales y no 100€. En 2014 suma 25.177€, una rentabilidad total acumulada del 74.84%, un 7.23% compuesto anual. Como vemos, mejor que las anteriores. Además, al haberse obligado a ahorrar más, reúne necesariamente un capital mayor. También puede desinvertir sin pérdida al terminar 2009 pues habría aportado 7.200€ y tendría 9.079€.

¿Y en términos reales?

De nuevo el partícipe que sigue las consignas adecuadas se sale con la suya. Sus 25.177€ “valen” 23.227, una rentabilidad total del 61.3%, un 6.16% compuesto anual. Del de verdad. Y también, tras 2009, hubiera podido retirar su dinero sin menoscabo del capital invertido pues sus 7.200€ valdrían 8.830€.

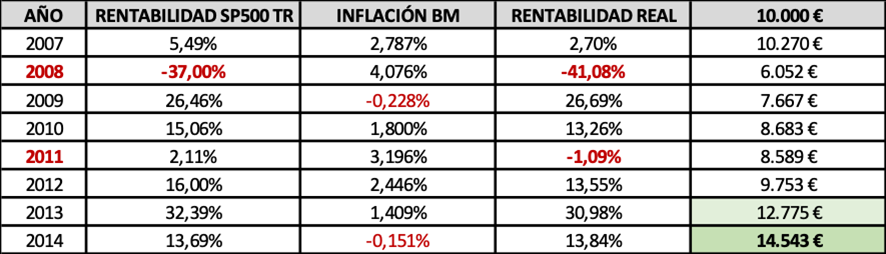

Cabe entonces preguntarse qué tal le hubiera ido al inversor indexado a un índice de referencia, huérfano de guía alguna salvo su propio criterio, como por ejemplo al SP500 TOTAL RETURN en términos reales, descontada la inflación española.

Si nos ceñimos al ejemplo de la cantidad inicial invertida gana el SP500 TR, que obtiene una rentabilidad total acumulada del 45.43%, un 4.79% compuesto anual frente al 2.81% de FGP, aunque aquí tampoco es posible recuperar lo invertido sin pérdida hasta terminado el año 2013:

Para una inversión promediada en el tiempo la balanza se inclina de nuevo del lado del SP500 TR que obtiene un 64.60%, 6.43% compuesto anual, frente al 45.66%, 4.81% anual, del líder de Cobas AM. No obstante, el inversor tampoco habría podido recuperar su dinero al terminar 2009 y hubiese debido esperar un año más, a 2010:

Invirtiendo más cuando la bolsa baja el SP500 también ofrece mejores resultados pues se apunta un 72.64% de rentabilidad total acumulada, un 7.06% compuesto anual, versus el 61.30%, 6.16% anual, de FGP. En este caso, además, el inversor sí puede recuperar lo que ya haya invertido en 2009, aunque por muy poco:

La comparación, no obstante, es incompleta e injusta porque ignora el “efecto divisa” y los gastos de intermediación así como las retenciones tributarias a los dividendos mientras que las rentabilidades de FGP ya descuentan ambos factores y están referidas en euros. Además, la rentabilidad del SP500 TR entre 2009-2014 está por encima de su media histórica de entre el 9%-11% nominal (6%-7% real). No obstante, nos sirve perfectamente de ejemplo en cuanto al título y contenido de este post y que, desde nuestro modesto criterio, recomendamos no olvidar y seguir a rajatabla.

De hecho, otra observación-recomendación muy de la “casa” es el enfoque a largo plazo porque se afirma sin rubor que la gestión activa exitosa precisa de las bendiciones del interés compuesto para ofrecer resultados consistentes y que tales resultados conllevan irremediablemente períodos de tiempo en los cuales los índices lo hacen mejor que los gestores.

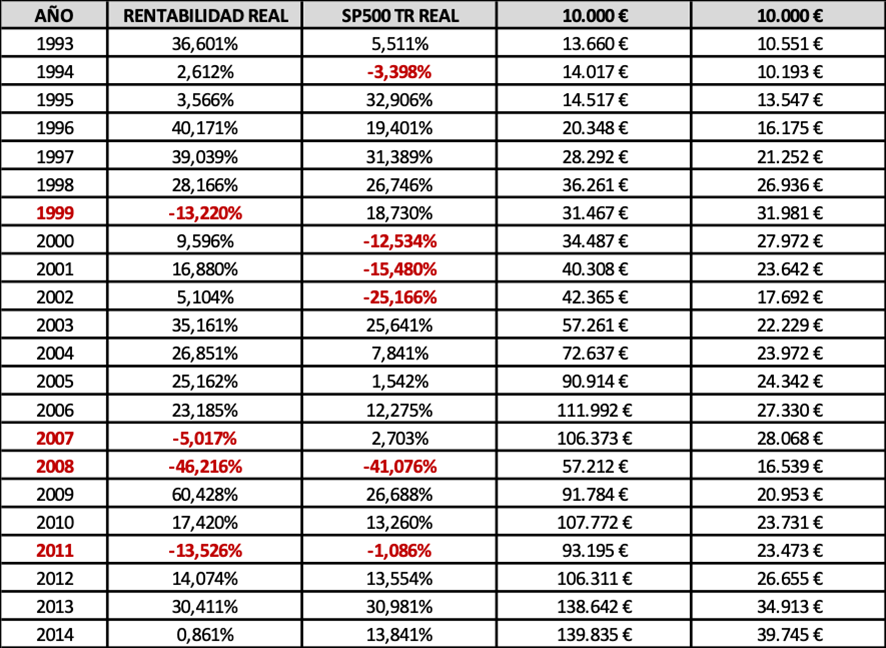

Veámoslo con perspectiva histórica a la luz de las rentabilidades anuales en términos reales obtenidas por FGP y el SP500 TR durante los 22 años que median entre 1993 y 2014:

Como podemos observar la balanza se inclina con mucha diferencia del lado de la gestión activa realizada por F.G. Paramés a pesar de existir 7 ejercicios donde el SP500 TR lo ha hecho mejor, la mayoría concentrados en el período 2007-2014. Aún así, 10.000€ con FGP se convertirían en 139.835€ reales, ofreciendo una rentabilidad total acumulada del 1298%, un 12.74% compuesto anual frente al 297% y 6.47% respectivamente del SP500 TR, que obtiene 39.745€ reales, y del que todavía habría que restar retenciones tributarias a los dividendos y comisiones:

Si la inversión hubiera sido promediada anualmente al ritmo de 1.200€ cada ejercicio también ganaría con contundencia FGP pues tras una aportación de 26.400€ el inversor tendría 110.792€ reales, un 320% acumulado y 6.74% compuesto anual, frente a los 53.586€ del SP500 TR y su 104% acumulado y 3.29% compuesto anual:

Cierto es que rentabilidades pasadas no garantizan rentabilidades futuras. Pero no menos verdad es que resultados constantes y continuados a lo largo de períodos de tiempo suficientemente significativos indican que la gestión activa se está desarrollando de manera virtuosa. Los resultados de la indexación al SP500 TR son buenos y difícilmente mejorables para la mayoría de gestores activos. Sin embargo, cuando la gestión activa se hace bien sobran las comparaciones.

Si esos resultados se obtienen siguiendo la larga lista de recomendaciones enumeradas en este post y predicadas contra viento y marea por el gestor, asumiendo períodos incluso largos de baja rentabilidad respecto a los índices más significativos y volatilidades aún peores, la conclusión que se nos antoja no es otra que la conveniencia para el inversor-partícipe de seguir todas las recomendaciones que su gestor, a quien une una relación de confianza, le proponga.

Es decir, escuchar y actuar. Escuchar al gestor y actuar en consecuencia.

¿Te ha resultado útil?

- |