La inflación persiste en los mercados, dejando a los inversores y bancos centrales en un aprieto. Los últimos datos de inflación de los principales países han constatado el impacto que ha supuesto el rally de los precios energéticos a raíz de la invasión de Ucrania con unos bancos centrales cada vez más agresivos, aumentando las preocupaciones en torno a la posible ralentización del crecimiento mundial amenazando con provocar un escenario de estanflación.

Empecemos por definir en qué consiste. La estanflación describe una situación económica en la que se combinan el estancamiento de la actividad económica (bajo crecimiento económico) y el aumento de los precios (inflación). El término estanflación, deriva de la contracción de los términos estancamiento e inflación.

Se trata de una situación anómala en la economía. La recesión suele traducirse en un aumento del desempleo y un menor poder de compra por parte de las familias, lo que implicaría un menor consumo por parte de los hogares. Sin embargo, esta caída de la demanda no viene acompañada de una bajada de precios, sino de una subida.

Estas situaciones normalmente se generan porque hay un incremento abrupto del precio de las materias primas que llevan a que la economía se desacelere. Precisamente, un shock de oferta o contracción de oferta o simplemente una oferta inferior a la demanda es la explicación más recurrente cuando se habla de estanflación. (Para saber más sobre esta situación recomiendo ver el video explicativo en nuestro canal de youtube: El riesgo de la estanflación para los inversores)

Desde hace meses existe el riesgo de que la acelerada recuperación tras la pandemia, impulsada en parte por los estímulos económicos de los gobiernos y bancos centrales, podría no ser respaldada con una oferta suficiente, con cadenas de suministro interrumpidas que aún restringen la producción, lo que conllevaría a niveles de inflación superiores al crecimiento real del PIB. La guerra en Ucrania ha agravado el problema al llevar los costes de la energía al límite: los precios del petróleo casi se han duplicado desde principios de año, y el gas natural en Europa se comercializa a niveles sin precedentes.

Sin olvidar que la importancia de Rusia en los mercados de gas y de petróleo es igualmente extrapolable a otras materias primas. En el caso de los precios agrícolas, refleja el hecho de que Rusia y Ucrania representan casi una cuarta parte de las exportaciones mundiales de trigo y maíz frente a inventarios ya ajustados, con costes de insumos para la agricultura que aumentarán y con el potencial de interrupciones en las exportaciones mundiales de fertilizantes dada la importante cuota de mercado de Rusia. El aumento de los costes energéticos y de las materias primas significa más inflación, es absolutamente inevitable.

Estos niveles de inflación han provocado un giro en términos de políticas monetarias por parte de los bancos centrales acelerando la retirada de una parte importante de sus estímulos monetarios. Aún es pronto para asegurar si vamos a ver un periodo de estanflación o no, sobre todo teniendo en cuenta que las implicaciones a nivel económico son inciertas, pero ante este escenario, mitigar los efectos de una mayor inflación sería una estrategia defensiva clave.

A pesar de la incertidumbre actual, una cosa que parece estar materializándose es que nos estamos alejando del régimen de inversión que ha prevalecido tras la crisis financiera de 2008, caracterizado por una baja inflación, tipos de interés en mínimos y un crecimiento económico moderado. Todavía se está definiendo este nuevo entorno, pero sin duda conducirá a unas tasas de interés e inflación más elevadas que las que hemos experimentado durante la última década.

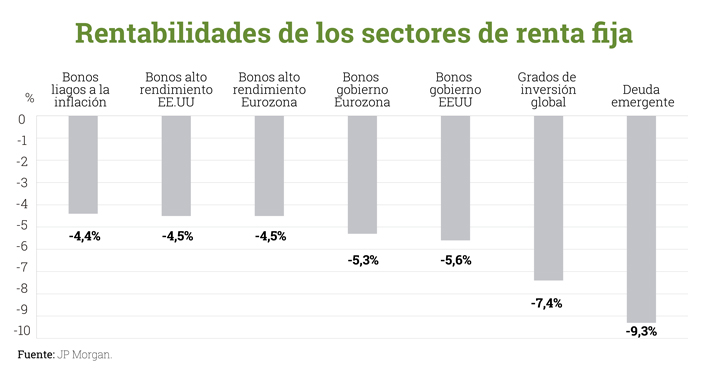

Estos primeros meses de 2022 ya han sido reflejo de este nuevo «orden mundial» en la inversión. Los mercados de renta fija han experimentado uno de sus peores trimestres de la historia. Los rendimientos en todo el mercado de bonos han aumentado al ritmo más rápido en años, con la consecuente caída de los precios de los bonos. Por ejemplo, en el caso de los bonos gobierno de EE.UU., cerraron el primer trimestre con caídas del 5,6%, el peor desempeño desde 1973. Existe un peligro inherente de verse significativamente afectado de forma negativa en estos activos considerados “refugio”.

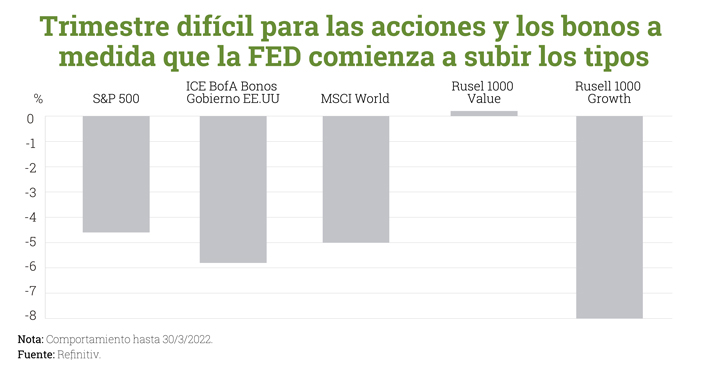

La renta variable también ha tenido sus propias dificultades, especialmente en aquellas compañías cuyas valoraciones quedan más presionadas por los mayores rendimientos de los bonos por tener mayor dependencia de crecimientos futuros, pues la alta inflación erosiona el valor de estas ganancias futuras, que, combinado con la posibilidad de un crecimiento económico más débil, reduciría aún más estas proyecciones. Sin olvidar que muchas de estas empresas no producen ganancias actualmente y, en la mayoría de los casos, requieren capital adicional para financiar sus negocios teniendo que absorber el consecuente incremento del coste de financiación que supone el aumento de los tipos de interés.

Reflejo de ello es el comportamiento del índice Russell 1000 Growth, ha sufrido una caída del -8% en el trimestre, superior a la media del mercado del -5% (medido por el índice MSCI World) y una diferencia de casi 9 puntos contra el segmento Value.

Parece que los inversores ahora sí piensan el precio que están dispuestos a pagar por una empresa. Después de años de revalorización de los precios que han dejado las cotizaciones de partes del mercado de acciones en niveles vertiginosos en relación con los flujos de efectivo, las valoraciones vuelven a cobrar importancia para los inversores.

Una inflación muy superior al objetivo de los bancos centrales pondrá a prueba las estructuras de costes de las empresas. Por ello, en esta nueva situación, los inversores deben discernir qué empresas se verán más afectadas por esta inflación en costes y cuáles tienen el poder de fijación de precios para trasladar estos mayores costes al consumidor final y preservar sus márgenes de beneficio.

En definitiva, ante el temor a que la mencionada retirada de estímulos junto a la alta inflación provoque una fuerte ralentización del crecimiento económico mundial, resulta imprescindible priorizar la inversión en activos reales frente a los monetarios y mantener una cartera diversificada de acciones, compuesta por tesis de inversión claras y bien fundamentadas, en negocios con barreras de entrada que les dote de la resiliencia indispensable para poder mantener un crecimiento estructural, pues el mercado recompensará primordialmente la estabilidad de las ganancias, la rentabilidad y las valoraciones, propiciando una rentabilidad real (esto es, la rentabilidad del activo restando la inflación) que resulte positiva, permitiéndonos proteger nuestros ahorros a largo plazo.

¿Te ha resultado útil?

- |